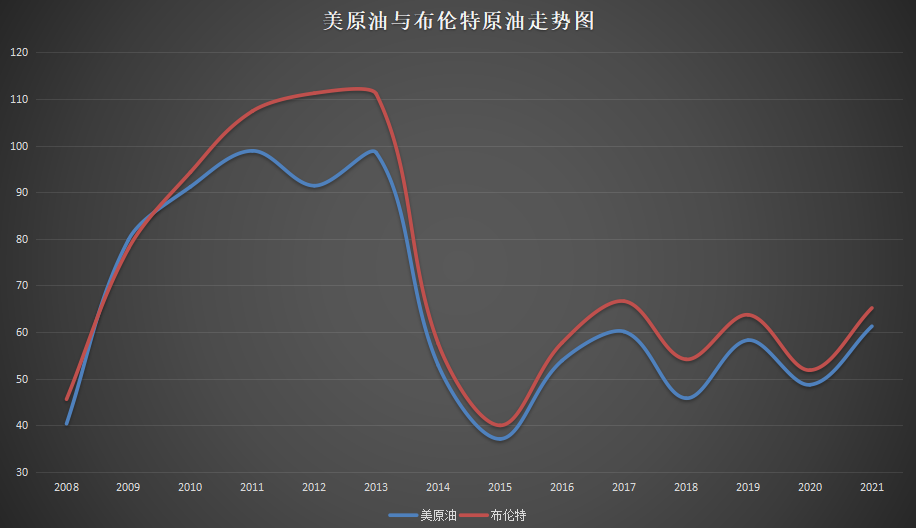

ATFX外汇科普:当我们想要分析两个品种的差值时,实际上就拥有了套利的思维。布伦特原油的价格常态化的高于美原油,但两者的价差并不是一成不变的。如果能够摸清楚两者价差的变动规律,就可以在较小的风险下,运用套利策略,实现稳健的收益。套利策略的前提是两个品种具有强相关性,也就是供需层面的影响因素相同。套利策略分两大类,一类是开口策略;一类是收口策略。对于开口策略来说,应当买入高价品种,卖出低价品种,当两个品种的价差不断扩大时,获得收益;对于收口策略来说,应当卖出高价品种,买入低价品种,当两个品种的价差不断缩小时,获得收益。判断两个交易品种是否合适使用套利策略,第一步就需要将两个品种的价格走势图放到同一坐标系之下观察,如下图:

▲ATFX供图

前面我们提到,布伦特原油——常态化下——价格高于美原油,从图中可以看出,也存在例外情况。比如2009年的布伦特原油价格为77.93,而同期美原油的价格为79.79,布伦特价格低于美原油。但这种情况比较少见,所以在基本的套利原则中,依旧以常态化的价格走向为策略设计的基础逻辑。

整体来看,美原油和布伦特原油存在极强的相关性,两者同涨同跌的特征非常明显,适合执行套利策略。当然,由于相关性太高,导致两种原油报价的价差区间太过稳定,除了2011、2012两年的大差值外,其它时间均处于非常稳定的状态。所以,操作布伦特和美原油的套利,不能寄于太高的期望,“薄利”是基本特征,很难出现操作趋势性行情的“暴利”。另外,本图所示的坐标以“年”为单位,长周期走势的图表要比短周期走势的图表更加稳定,所以显示的套利空间很小。如果想要获得更高的套利收益,交易者可以自行制作以“每日”为单位的坐标系,这样可以出现很多极端价格,价差可以扩大的非常可观的程度。随之而来的问题是,布伦特和美原油的相关性一定程度降低,套利所面临的反向波动风险急剧增加。这也符合投资的基本定律:盈亏同源,风险收益对等。

▲ATFX供图

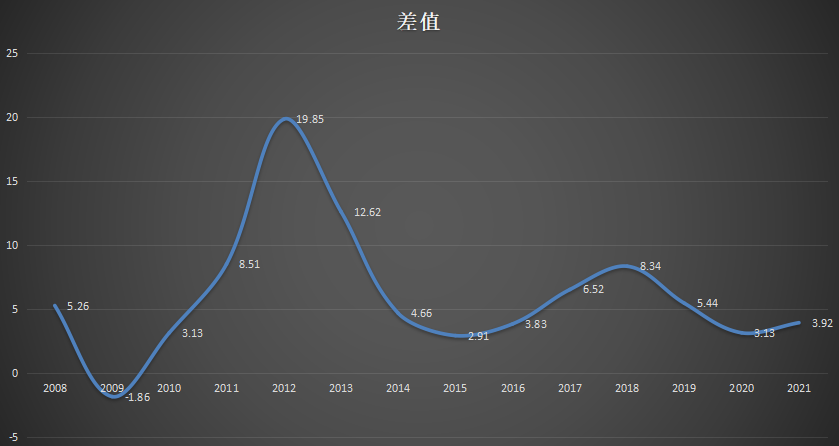

第二步是做出布伦特原油和美原油的价格差值曲线图,如上图。

最新的(20210412)原油报价为:布伦特62.51美元/桶,美原油58.84美元/桶,价差3.67美元。放到上图的历史差值中可以看出,3.67处于相对较低的水平。最大的差值出现在2012年,为19.85美元;最小的正向差值出现在2015年,为2.91美元。在确定了最新差值所处的相对位置之后,就可以确定该使用开口策略还是收口策略。很明显,当前的差值适合做开口策略,也就是预期未来布伦特原油和美原油的价格差距会进一步扩大。

那么,扩大到什么程度就选择止盈平仓呢?这里可以转换一下思维,将差值曲线看做技术分析当中的震荡指标。震荡指标存在超买区、超卖区和中间区域。既然执行开口策略,那么最新差值一定处于超卖区之内。超买区为最高点之下30%的区间;超卖区为最低点之上30%的区间,其余为中间区域。远期止盈的目标位肯定是达到超买区,短期止盈的目标位在中间区域。可以看到,差值曲线上前期高点的为8.34,同时它也处在差值曲线整体区间的中间位置。中间位置的计算方法是最高点19.85减去正的最低点2.91,除以2,最后得出8.47美元,和8.34的价格非常接近。也就是说,价差从最新的3.67扩大至8.34之后,多空双方均平掉一半的仓位,剩余的一般仓位等到进入超买区间后再行平仓。

接下来的问题就是,如何分配两个品种的单量。

对于原油市场的套利来说,单量分配问题非常简单。因为布伦特和美原油的合约细则太过相近,只需要保证两个品种的单量相等即可。类似的还有EURUSD和GBPUSD的套利模型,由于两者的点值相同,均为10美元,所以在单量的配置上,也是简单的对等就可以。这里我们探讨更加复杂的单量配置问题,就以EURUSD和USDCHF的套利策略为例进行讲解。USDCHF的点值为10.66,与EURUSD的10美元存在差距。如果分配两者均为1手单,那么USDCHF的盈亏总是要大于EURUSD,这样就会造成风险敞口。

按照两者波动一个点价值相等的原则,可以列出这样一个算式:10.66*X=10*Y,那么Y:X的值为10.66:/10=1.066 。也就是说,最完美的状态是,EURUSD的单量为USDCHF单量的1.066倍。当然,外汇的最小单位为0.01手,并且小数点后第三位的数值意义非常小,所以可以将1.066简化为1.06 。所以,最终的结果是,当操作EURUD和USDCHF时,两者的手数分别为1.06手和1手。其余的点值不相等的品种做套利,单量的设置模式与上同理。

#小结:

套利策略的风险非常低,因为有对冲的成分。同样,其收益点数也比较低,且利润的形成较为缓慢。如果你想要在资本市场实现快速的利润,套利策略显然不合适。但如果你想要在资本市场获得相对稳定的收益,那么套利交易就是你的最终归宿。只是,套利分析需要严密的统计学分析,尤其是在相关性研究放面,需要下大力气花大精力,不然很容易导致套利时出现严重的浮动亏损。最后,祝读到这篇文章的交易者都能财源广进。

ATFX免责声明

1、以上分析仅代表分析师观点,汇市有风险,投资需谨慎。

2、ATFX不会为直接或间接使用或依赖此资料而可能引致的任何盈亏负责。

本文标题:ATFX科普:美原油与布伦特,差值套利分析,收录于FW融语财经:机构策略栏目,由作者注册账号自主在后台发布,本站仅作为展示平台。文章包含的任何信息都与本站无关,请读者理性甄别信息是否有效,若内容中存在任何侵权、不实和违规信息,可通过邮箱与我们取得联系及时清理!

2023-02-14

2023-02-14

2023-02-14

2023-02-13

2023-02-13

2023-02-13

2023-02-10

2023-02-10